为有力提振市场信心,重点支持制造业,全面解决制造业、科研和技术服务、生态环保、电力燃气、交通运输等行业留抵退税问题,财政部、国家税务总局《关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部 税务总局公告2022年第14号)、《国家税务总局关于进一步加大增值税期末留抵退税政策实施力度有关征管事项的公告》(国家税务总局公告2022年第4号)已于2022年4月1日生效。政策生效后,具体又该如何实践?我们通过图表形式助力符合条件额纳税人获得上述公告中的增值税期末留抵退税税收红利。

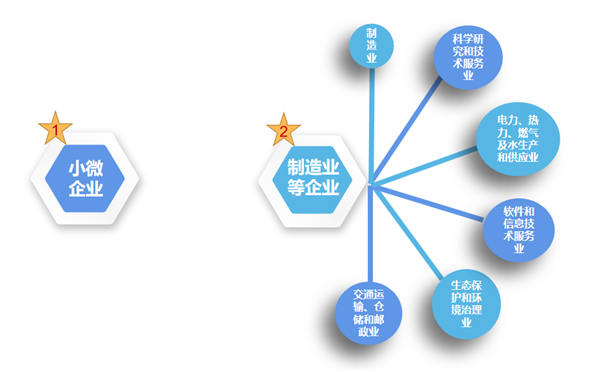

一、公告中可以退还增量与存量增值税留抵税额的企业

公告中制造业等企业是指:从事《国民经济行业分类》中“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”业务相应发生的增值税销售额占全部增值税销售额的比重超过50%的纳税人。销售额比重根据纳税人申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。

如:A企业是软件开发、销售企业,2020年5月至2021年4月共实现增值税销售额3000万元,其中软件开发1000万元,软件维护更新1500万元,不动产租赁500万元。(1000+1500)÷3000=83.33%>50%,因此A企业符合适用增值税期末留抵退税的企业标准。

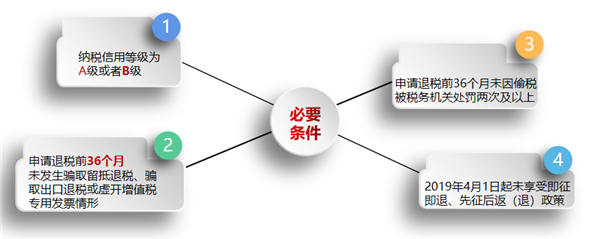

二、上述企业申请退税的必要条件

三、上述企业申请退税的具体要求

(一)小微企业

(二)制造业等企业

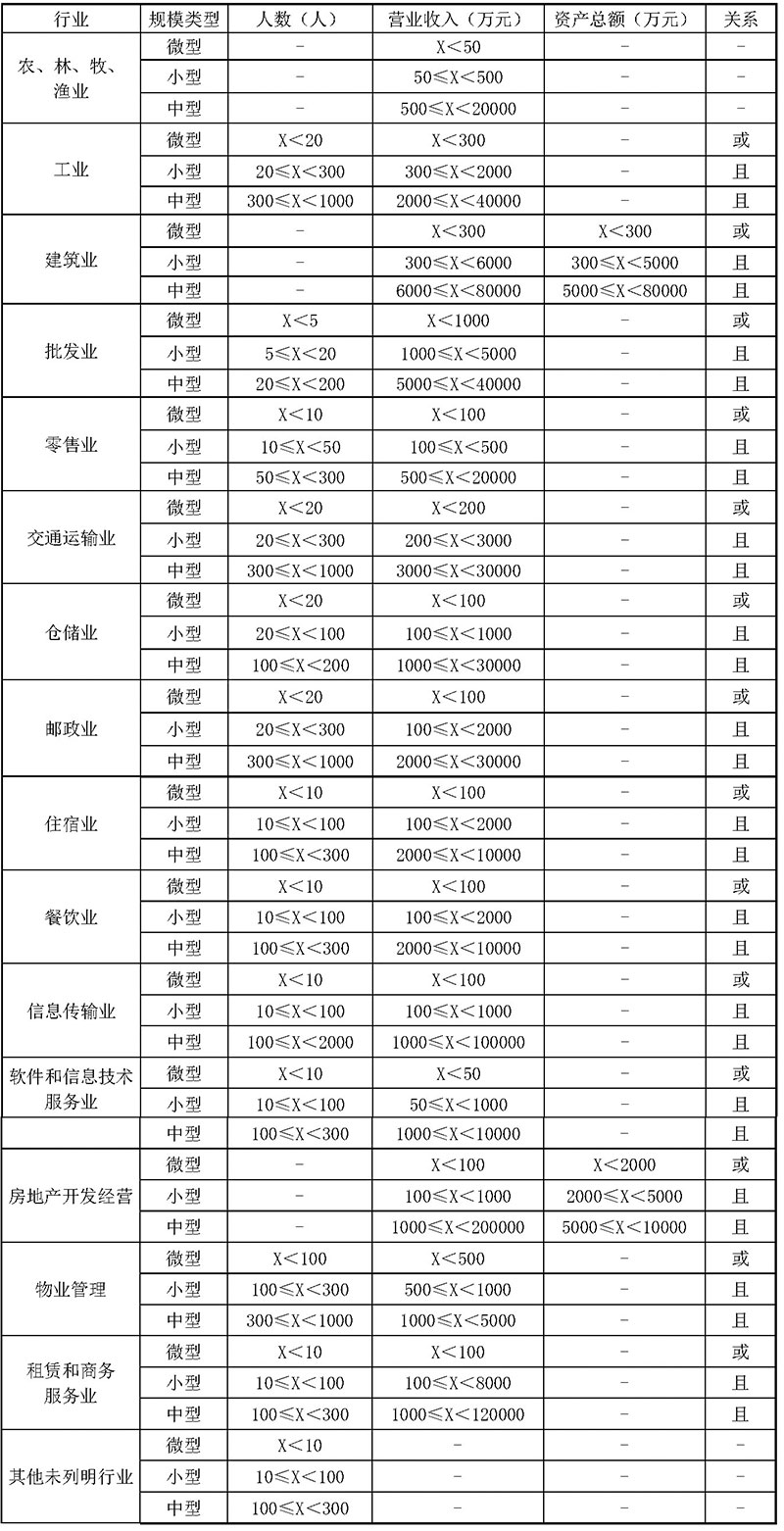

四、企业划型标准

(一)公告所称中型企业、小型企业和微型企业,按照《中小企业划型标准规定》(工信部联企业〔2011〕300号)和《金融业企业划型标准规定》(银发〔2015〕309号)中的营业收入指标、资产总额指标确定。其中,资产总额指标按照纳税人上一会计年度年末值确定。营业收入指标按照纳税人上一会计年度增值税销售额确定;不满一个会计年度的,按照以下公式计算:

增值税销售额(年)=上一会计年度企业实际存续期间增值税销售额/企业实际存续月数×12

公式中增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。适用增值税差额征税政策的,以差额后的销售额确定。

1.《中小企业划型标准规定》中各行业划型标准

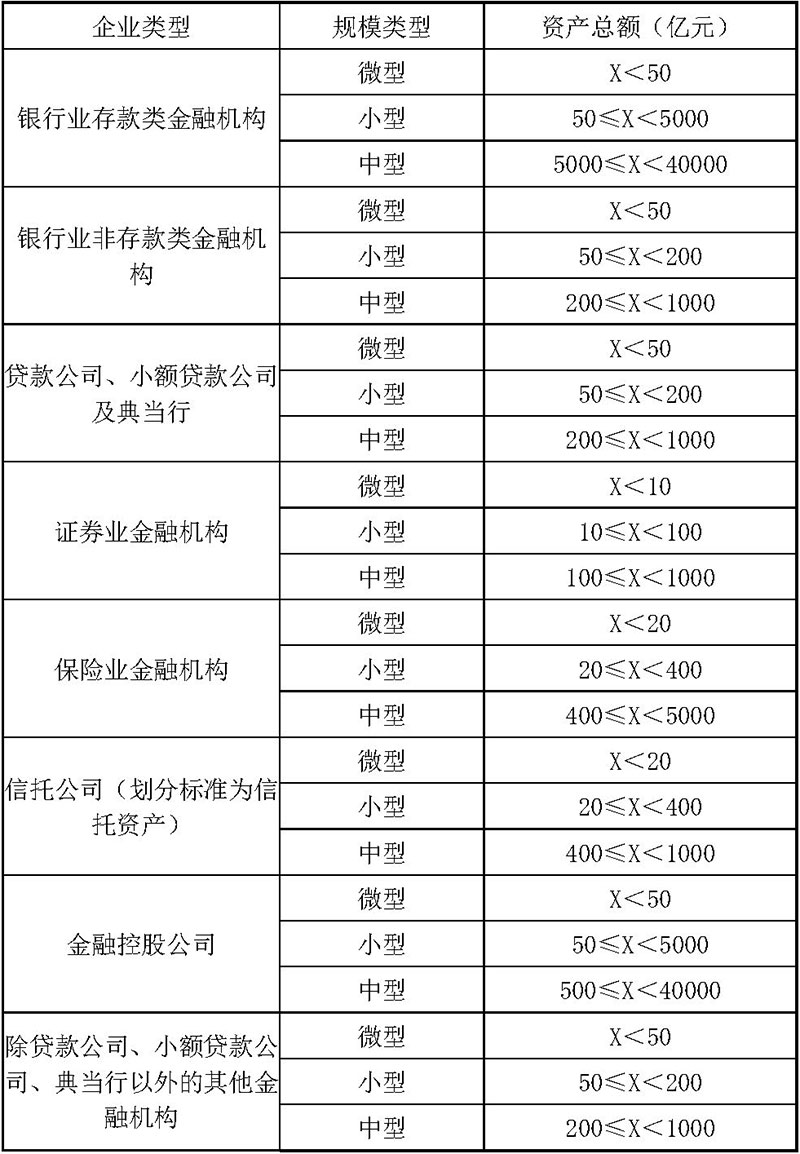

2.《金融业企业划型标准规定》中各类金融业企业划型标准

(二)对于工信部联企业〔2011〕300号和银发〔2015〕309号文件所列行业以外的纳税人,以及工信部联企业〔2011〕300号文件所列行业但未采用营业收入指标或资产总额指标划型确定的纳税人,微型企业标准为增值税销售额(年)100万元以下(不含100万元);小型企业标准为增值税销售额(年)2000万元以下(不含2000万元);中型企业标准为增值税销售额(年)1亿元以下(不含1亿元)。

五、期末留抵退税额计算

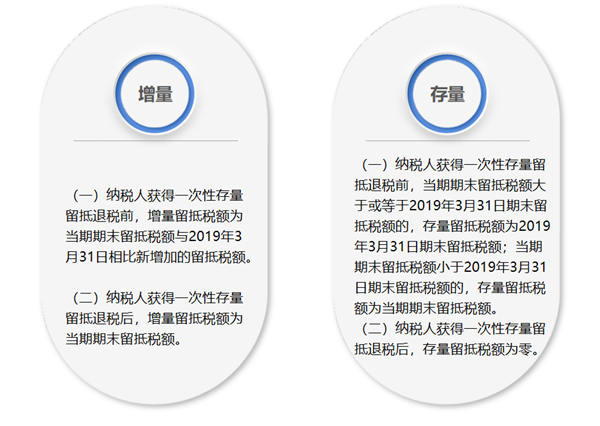

(一)增量与存量的确定

如:某纳税人2019年3月31日的期末留抵税额为100万元,2022年7月31日的期末留抵税额为120万元,在8月纳税申报期申请增量留抵退税时,如果此前未获得一次性存量留抵退税,该纳税人的增量留抵税额为20万元(=120-100);如果此前已获得一次性存量留抵退税,该纳税人的增量留抵税额为120万元。

(二)允许退还的留抵税额的计算公式

允许退还的增量留抵税额=增量留抵税额×进项构成比例×100%

允许退还的存量留抵税额=存量留抵税额×进项构成比例×100%

如:某制造业纳税人2019年4月至2022年3月取得的进项税额中,增值税专用发票500万元,道路通行费电子普通发票100万元,海关进口增值税专用缴款书200万元,农产品收购发票抵扣进项税额200万元。2021年12月,该纳税人因发生非正常损失,此前已抵扣的增值税专用发票中,有50万元进项税额按规定作进项税转出。该纳税人2022年4月按照14号公告的规定申请留抵退税时,进项构成比例的计算公式为:进项构成比例=(500+100+200)÷(500+100+200+200)×100%=80%。进项转出的50万元,在上述计算公式的分子、分母中均无需扣减。

撰稿人:北京市盈科(兰州)律师事务所 刘 兵

甘肃王力律师事务所 梁静雲